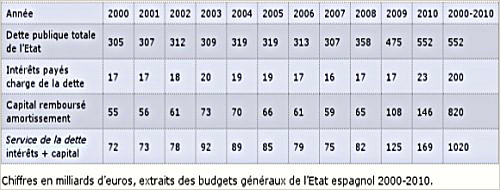

In un sito spagnolo, trovo questo dato: «Negli ultimi 10 anni, la Spagna ha rimborsato, interessi compresi, 1.020 miliardi di euro, ossia il triplo di quanto lo Stato aveva preso a prestito nel 2000, e continua a doverne pagare più del doppio».

1.020 miliardi! Cento miliardi di euro all’anno che la finanza, fra capitali e interessi, ha prelevato ad una nazione civile ma non certo ricca, ad un’economia non certo rigogliosa, ad uno Stato certo meglio governato che il nostro (1), il cui debito pubblico ammontava, prima della tempesta globale, a solo il 60% del PIL.

Cercare di stabilire quanto la finanza ha prelevato all’Italia, richiederebbe giornate di ricerche, che non ho tempo di fare. Ma sicuramente la tosatura che abbiamo subito nel decennio supera il doppio o il triplo di quella subita dagli spagnoli, data l’entità astronomica del nostro debito pubblico, e il fatto che è molto più «vecchio» di quello iberico, sicchè siamo al suo servizio da più anni. E ci sarebbe da ripetere i calcoli per la Grecia, il Portogallo, l’Irlanda: risulterebbe che nell’insieme, abbiamo già pagato ai creditori non solo migliaia di miliardi, ma molte volte il nostro debito, e che dobbiamo continuare a pagarne ancora, all’infinito, a forza di austerità, tagli e rigori, perchè – come vediamo per la Grecia – gli Stati che non riescono a servire il debito, ricevono «aiuti», ossia altri prestiti ad interesse, su cui pagheranno sempre più interessi...

Restiamo dunque alla Spagna, caso-modello che vale più o meno per tutti noi nazioni in difficoltà a raccogliere altri prestiti sui «mercati, i quali chiedono ormai interessi proibitivi». Per capire come un debito pubblico che nel 2000 ammontava a 305 miliardi sia divenuto nel 2010 un esborso di 1.020 miliardi, bisogna prima ricordare che i debiti pubblici hanno una struttura diversa da quelli che accendono i privati, famiglie o imprese. In questi, i soldi che la banca ci presta (capitale) li rimborsiamo insieme agli interessi, via via, a misura della dilazione accordata. Nella rata mensile del mutuo che paghiamo, c’è una quota di restituzione di capitale e una di interessi, che variano nel tempo: all’inizio, il rateo poniamo di 900 euro è quasi tutto interessi, alla fine è quasi tutto capitale.

Nel caso degli Stati, solo gli interessi sui titoli di debito (a breve, medio o lungo termine) sono rimborsati regolarmente; fino alla scadenza del titolo (BOT, Bto, Bono, Bund…), allorchè il capitale deve essere rimborsato integralmente. Quando un BOT viene a scadenza, lo Stato rimborsa il valore facciale, anche se intanto, essendo il BOT di un Paese «a rischio» per la finanza e le agenzie di rating, sul mercato secondario, qualcuno l’ha comprato al 90%, al 70% o al 30% del valore facciale, lucrando più grassi interessi. Ma questo è un altro discorso.

Il fatto è che quando arriva la scadenza dei titoli, gli Stati non hanno i quattrini per rimborsarli integralmente; la loro soluzione abituale è stata di indebitarsi di nuovo per pagare le scadenze dei debiti vecchi. È il trucco che permette di dissimulare l’indebitamento a quelli che dovranno pagarlo (i contribuenti), perchè tutto si pareggia a livello contabile: le spese per pagare i titoli in scadenza equivalgono agli introiti ottenuti con l’emissione del nuovo debito.

Ma è un pareggio che non dice nulla: il debito aumenta per la gestione «politica» (platealmente clientelare nel caso italiano) del bilancio, sicchè aumentano ogni volta di più i pagamenti a scadenza, il che rende necessarie più grosse emissioni. Fino al momento – che è infine arrivato negli ultimi tempi – in cui le nuove emissioni devono essere emesse a tassi più alti per convincere i «mercati» a comprarle. Ciò sbocca nell’effetto-valanga che tutti subiamo: l’aumento del debito per l’effetto congiunto dei rincari dell’interesse e dei nuovi prestiti da accendere per pagare i vecchi. Fino all’insostenibilità.

Compreso questo meccanismo, si è in grado di capire la tabella postata dal sito spagnolo:

Ecco l’impressionante progressione degli esborsi di Madrid nell’ultimo decennio. Si vede che lo Stato ispanico ha già rimborsato più di tre volte la somma che aveva preso in prestito nel 2000 (305 miliardi), senza con ciò riuscire a ridurre l’ammontare del debito; anzi continua a doverne quasi il doppio (552).

È la catena della schiavitù usuraria senza fine, con cui un tempo il Fondo Monetario svuotava i Paesi poveri del Terzo Mondo (obbligandoli agli «aggiustamenti strutturali», ossia a smantellare le reti sociali, scuola, previdenza e sanità), e che adesso si applica agli europei mediterranei.

Nella tabella si constata anche come la Spagna, per quel debito iniziale di 305 miliardi, abbia pagato 200 miliardi di soli interessi nel decennio, e rimborsato 820 miliardi di capitale...

Così si arriva (capitale più interessi) all’immane cifra di 1.020 miliardi. Sono mille e 20 miliardi che hanno dovuto essere sottratti ai servizi pubblici, istruzione, sanità, previdenze sociali, infrastrutture, sostegni alla parte più vulnerabile della popolazione, giovani senza-lavoro, vecchi, malati.

È un enorme trasferimento di ricchezza dai poveri a ricchi, banche, fondi speculativi e rentiers in genere. E il blocco dei ricchi, dei creditori, s’è costituito in un Nuovo Ordine, dandosi istituzioni apposite per assicurarsi che questo trasferimento non abbia mai fine, anzi che consenta sempre più grassi lucri; perchè i più alti interessi richiesti sono nuovi profitti che gli speculatori succhiano da Paesi che hanno impoverito.

In questo senso, nella sua ultima intervista al Wall Street Journal (il giornale dei miliardari usurai), Mario Draghi ha decretato: «Il modello sociale europeo è già superato». Ci ha annunciato gli «aggiustamenti strutturali», ossia che il Nuovo Ordine Usuraio ci farà smantellare lo Stato sociale o quel che ne resta, per risparmiare i soldi con cui servire il debito, ossia pagare ancora e ancora i creditori, i ricchi: già stanno applicando il loro «risanamento» alla Grecia.

Ci portano verso il regime di salari, sindacalizzazione e di copertura sociale del loro modello: la Cina. Occorre continuare a pagare il debito, altrimenti «le banche collassano», eccetera.

Peccato che non ci sia nessuno che a Draghi e ai suoi pari chieda:

• Ma dove sono finiti quei 1.020 miliardi di euro che la Spagna ha pagato al sistema bancario-usurario e speculativo?

• E quei 3 o 4 mila miliardi pagati nel servizio del debito dagli italiani, per non parlare dei portoghesi e degli irlandesi?

• Come mai le banche e la speculazione «sono in pericolo», sono «esposte» al rischio di default greco e italiano o spagnolo, dopo aver incassato quelle astronomiche cifre, succhiandole dalle tasche dei lavoratori?

• Hanno già ricevuto tre volte almeno il capitale che hanno prestato: che cosa ne hanno fatto?

• Perchè ancor oggi dobbiamo privarci di investimenti essenziali per un miglior futuro, istruzione, ricerca, salute, a beneficio di ultraricchi i cui miliardi vanno in speculazioni e follie dell’avidità, produttrici di bolle, della immane bolla assoluta, quella dei derivati?

• Oggi si mettono sotto controllo gli Stati, per controllare come spendono i soldi e tagliarne gli sprechi veri o presunti; ma è da mettere sotto controllo il sistema bancario, creditizio-speculativo, per rispondere alla stessa domanda: come avete speso i soldi? Quali e quanti investimenti avete sbagliato, e perchè?

Per impedire che qualcuno ponga queste domande, il Sistema abolisce la democrazia. In Grecia, come abbiamo visto, in Italia, presto in tutti i Paesi indebitati, dove i governi saranno sotto la tutela dell’orwelliano «Meccanismo di Stabilità Europea», ESM.

Questo ESM, che dovrebbe avanzare fondi a Stati in difficoltà esigendo «severe condizionalità», è dunque una copia europea del Fondo Monetario. Ma non è un’istituzione europea. Lo ESM, il nuovo supergoverno, è una società finanziaria, con sede nel paradiso fiscale chiamato Lussemburgo. I suoi azionisti sono i 17 Stati della zona euro. Sono «azionisti» e non sovrani alla pari, perchè ciascuno ha tante azioni quanto più ne sottoscrive. E dunque più potere decisionale degli altri. Lo Stato più ricco, la Germania, sottoscrive il 27% delle azioni. La Francia, il 20,5%. L’Italia il 18%. La Spagna il 12%, l’Olanda il 5,5%, giù giù fino a Malta con lo 0,07%.

Già al primo sguardo si nota che Berlino e il suo satellite Paris-Sarko, insieme, hanno la maggioranza sostanziale dei voti: il 47,5%. Esattamente come nel FondoMonetario, dove USA e Gran Bretagna sono i due azionisti maggiori: basta che si mettano d’accordo i due compari, e nessuna maggioranza contraria può formarsi. Si fa quel che decidono i due.

Sarà bello vedere come farà la Francia a sborsare i 142 miliardi di euro richiestile per diventare il satellite di lusso di Berlino (Hollande ha già detto che non gli va). Quanto all’Italia, Monti ci farà sicuramente sputare, oltre le ipertassazioni che già ha assestato, i 130 miliardi richiesti per avere il terzo posto. Fra gli applausi di un’opinione pubblica tenuta all’oscuro dell’intera faccenda e della sua vera natura, grazie ai media che si sono superati in servilismo.

130 miliardi sono quattro o cinque finanziarie in più, che si aggiungono alle stangate in corso. È istruttivo constatare che l’Italia deve sborsare i 130 miliardi che non ha per entrare nell’organismo che la può «salvare dalla bancarotta» (meglio, salvare le banche a cui dobbiamo i soldi), e di cui non avrebbe bisogno se disponesse dei 130 miliardi.

È la logica del nuovo ordine usurario. In ogni caso, il pagamento allo ESM non si farà – bontà sua – tutto d’un colpo, ma per quote del 20% da versare in cinque anni, una finanziaria all’anno. A meno che intervengano difficoltà improvvise, nel qual caso i Paesi devono versare tutto entro 7 giorni.

Con i 700 modi garantiti dagli Stati membri, lo ESM potrà acquistare parti del debito degli Stati in difficoltà, naturalmente «sui mercati», non direttamente dallo Stato (Orrore, orrore!). Secondo tutte le valutazioni, la cifra, benchè enorme, è ridicolmente inadeguata e rischia presto di consumarsi in «salvataggi». Ma i creatori dello ESM pensano di giocare sull’effetto-leva (ben nota causa primaria della rovina finanziaria attuale) per levare altri fondi, fino a 2 mila miliardi, sui mercati.

Lo ESM, insomma, conta di indebitarsi a tassi bassi (2-3%, 5% sui titoli trentennali che emetterà), per farne fruire, dietro pagamento di una commissione, gli Stati che, se si dovessero rivolgere direttamente ai mercati, dovrebbero pagare tassi gravosissimi, per via del loro rating degradato: il 23% la Grecia, 10% il Portogallo, 6% Spagna e Italia.

Perché lo ESM spunterà condizioni migliori sui «mercati»? Perchè conta di essere considerato un debitore sicuro: le agenzie non gli negheranno il rating massimo, AAA.

Così abbiamo la istruttiva situazione: gli Stati indebitati devono sottoporsi al super-governo, sacrificandogli la sovranità, dandogli il diritto di ingerirsi del loro bilancio, di tagliare le spese, di svendere i loro patrimoni; e da parte sua il super-governo si assoggetta alle agenzie di rating, da cui dipenderà totalmente. Se vale ancora il sillogismo, gli Stati europei sono totalmente assoggettati, più di prima, alle agenzie di rating e alle loro «opinioni».

Se non bastasse, la tripla A dello ESM è tutt’altro che assicurata. Fra gli Stati-azionisti che lo compongono, solo la Germania e i Paesi Bassi hanno per ora la tripla A, e insieme i due Paesi non rappresentano che il 32,5% del capitale. Tutto bene finchè i Paesi in difficoltà sono solo Grecia, Portogallo e Irlanda, che insieme pesano appena il 7%. Ma che cosa accadrebbe se Paesi come Spagna e Italia, già degradati dalle agenzie, perdessero altri punti a loro giudizio? Insieme, questi due Paesi pesano il 30%.

Mettiamo che anche la Francia perda le A (ha già cominciato), e si arriva al 60% dell’azionariato dell’ESM in difficoltà. Come volete che i «mercati» prestino al 2-3% a una banca in cui azionisti sono in maggioranza in dissesto? Esigeranno anche dallo ESM tassi più alti.

Così, proprio nel momento in cui lo ESM dovrà far fronte a grossi Paesi in difficoltà, quei Paesi – proprio perchè in difficoltà – non potranno più contribuire allo ESM. I bisogni di finanziamento soverchieranno largamente le sue capacità, che a quel punto graveranno sulla sola Germania, sull’Olanda e su una Francia pericolante. Lo smagliante rating della Germania sarà esso stesso in pericolo. I titoli emessi dallo ESM non faranno che salire, il suo debito gonfiarsi, fino a che questo castello di liquidità (debito su debito a piramidi sovrapposte, come diceva Maurice Allais) crollerà.

È il mercato, ragazzi! E l’avete voluto voi.

Lo ESM avrà un consiglio di «governatori» (i ministri delle Finanze dei 17 Stati azionisti) i quali nominato il consiglio d’amministrazione: 17 membri. Ma poichè questa è una ditta e non una democrazia, ciascun governatore dispone dei voti equivalenti alle azioni che il suo Paese possiede. Dunque, non c’è alcuna parità, come sarebbe in una riunione di Stati. Il potere è tedesco, i piccoli Stati non contano nulla, e infatti le «terapie» d’austerità applicate ai greci sono la ricetta tedesca, che tutti i competenti giudicano controproducente: infatti, sotto i rigori estremi, il debito greco è passato in soli due anni – dal 2008 al 2010 – dal 113% al 98% del PIL. L’ultimo prestito di 130, non ha risolto e non risolverà nulla.

Nè i parlamenti nazionali, nè il parlamento europeo hanno il diritto ad esprimere un parere sulle azioni dello ESM. Quanto alle misure rigorose cui gli Stati indebitati dovranno piegarsi se accedono ai suoi prestiti, queste misure non sono applicate dallo ESM, bensì dalla «Troika»: Commissione Europea, Banca Centrale Europea, e Fondo Monetario Internazionale. Tre organi su cui i cittadini e i loro eletti non hanno alcuna voce in capitolo.

I tagli all’osso imposti alla Grecia (è vero, poco virtuosa) ma anche al Portogallo, che ha giocato secondo le regole, dicono che la Troika, nell’interesse supremo dei creditori, usa la mano pesante: massicce privatizzazioni, tagli dei salari, stroncamento del salario minimo, tagli alle pensioni, rimessa in discussione totale dei diritti dei lavoratori e delle protezioni sociali, rincari dell’IVA, eccetera.

Le austerità della Troika non potranno essere discusse, contestate e men che meno emendate. Votare diventa inutile, in Grecia, perchè «non ci possono essere emendamenti al programma e non ci saranno», come ha sibilato Angela Merkel.

Sembra ieri che la Merkel aveva espresso la vaga idea di «moralizzare» il mondo della speculazione selvaggia. Tutto finito. Paesi strangolati al servizio del debito, per far contenti i creditori. Con metodi che, come dice l’economista francese Michel Agliettà (ma è un coro unanime), aggravano la situazione debitoria invece di alleviarla.

«I piani di austerità sono fatti per pagare gli interessi sul debito. Ma austerità significa minor crescita, dunque minori introiti fiscali e aumento delle spese legate alla disoccupazione. Via via che gli Stati rinnovano le loro obbligazioni sui mercati per finanziarsi, i tassi d’interesse continuano ad aggravarsi. Il deficit della Grecia, invece di abbassarsi, s’è accresciuto a causa del peso del debito».

«Ogni volta che si indurisce il programma di austerità», dice dal canto suo Michel Fried, economista del Laboratoire Social d’Action, «la recessione viene aggravata. Il 60% delle esportazioni della economia europee avvengono nella zona euro. Se tutti questi Paesi applicano l’austerità nello stesso momento...».

Non è possibile che questa verità sfugga nei piani alti dello ESM, e della Banca Centrale. Lo sanno benissimo. Per questo è più chiaro che il loro scopo non è il «risanamento» delle economie, la «riforma» delle spese pubbliche, la «competitività» da aumentare, bensì la presa del potere da parte dei poteri forti.

Essi approfittano della ricorrente crisi della democrazia, del discredito in cui sono caduti i governi e i parlamenti per loro colpa, per porsi come salvatori «tecnici», insomma per il loro colpo di Stato.

Sanno che avvenne lo stesso nel 1929-33 in Germania. Stanno applicando la stessa «cura» con cui il cancelliere Bruening (2) cercò di obbligare la Germania a servire il debito del settore industriale, che s’era indebitato a credito – con dollari roventi americani, attratti dai più lucrosi tassi d’interesse vigenti in Germania che si stava ricostruendo dopo la Grande Guerra – comprando terreni sopravvalutati (la bolla), impianti per «razionalizzare» la produzione, ossia aumentando la «produttività» con meno lavoratori. Industrie ad alta intensità di capitale scoprirono presto il lato oscuro della loro forza: le merci che producono, sempre più abbondanti, trovano sempre meno compratori, perchè i consumatori-lavoratori avevano perso potere d’acquisto.

I prezzi industriali calarono: s’innescava il ciclo tragico della deflazione. Nel 1931, nel disperato tentativo di sostenere i prezzi, gli industriali tedeschi ridussero la loro produzione di merci (in America, si gettarono a mare migliaia di tonnellate di granaglie e di latte, per sostenere i prezzi, mentre i disoccupati morivano di fame: la legge del «mercato» esigeva di ridurre l’offerta). Ma in Germania, siccome i costi fissi incomprimibili (interessi sul debito, tasse, ammortamenti, affitti) venivano così divisi tra un numero minore di beni, il costo di produzione crebbe in proporzione inversa ai profitti calanti, fino a divorarli.

Il sistema era ultra-liberista. La ricetta dell’ultraliberismo, allora come oggi, prescriveva: risparmiare il «costo fisso» del lavoro, il solo comprimibile. I lavoratori furono licenziati in massa. Ovviamente, non funzionò: per ogni lavoratore licenziato, era un consumatore che spariva.

Nel corso del 1931, molti industriali tedeschi non furono più in grado di pagare i debiti. «I cosiddetti costi incomprimibili erano diventati insopportabili, e cessarono di essere pagati». Con l’insolvenza dei debito, cominciarono i crack delle banche. Il cancelliere Bruening, andato al potere nel 1930, spese miliardi per salvarle: il libero mercato non si applica più, quando a soffrire è l’usuraio.

Allora torna di moda «l’intervento pubblico nell’economia». La mano invisibile del mercato viene sostituita dalla mano pesante dello Stato, a difesa dei creditori. Bruening lanciò la sua politica anti-deflazionista, secondo i dettami del liberismo: per legge, decretò un taglio generale dei salari del 15% (lo stesso che viene imposti ai greci, oggi).

Il calcolo era che, ridotto al lumicino il potere d’acquisto dei lavoratori, anche i prezzi sarebbero calati. La fame della classe operaia parve un prezzo agevole da pagare, per questo «risanamento» deflazionista. I prezzi non calarono, perche erano determinati da fattori ben diversi che i salari: essenzialmente, il costo del debito contratto per modernizzare, razionalizzare, retribuire il capitale a spese del lavoro.

Sette milioni di lavoratori – un terzo della forza produttiva – era disoccupato. La classe media spazzata via. L’economia tedesca era stata, solo un anno prima, un modello di prosperità capitalista in pieno boom, era ora devastata.

Anche allora, la democrazia s’era screditata fino all’impresentabilità, perchè s’era asservita al «mercato».

Il numero dei deputati nazisti passò da 8 a 107. Nel 1933, fu nominato cancelliere Adolf Hitler. Il suo programma, più volte esplicitato nei discorsi, affermava la centralità del lavoro nei confronti dei mezzi monetari, meramente strumentali: «La forza del lavoro germanico è il nostro oro. Solo il lavoro crea nuovo lavoro. Non è assolutamente il denaro che lo crea».

In pochi anni, violando tutti i dogmi liberisti, il nazismo assorbì completamente la disoccupazione e salvaguardò il potere d’acquisto dall’inflazione. Ma ovviamente le banche erano state asservite. La legge del 4 dicembre 1934 vietava alle banche di concedere prestiti sproporzionati rispetto alle riserve, fissandoli nel rapporto da 1 a 5. Le «operazioni rischiose» furono vietate, così come «la concorrenza sregolata e nociva», riportando il credito al suo compito ausiliario di «fissare una liquidità conveniente».

I poteri forti transnazionali hanno la loro memoria storica. Sanno che sono di nuovo a questo punto. Sanno che la crisi della democrazia, il suo screditamento senza ritorno, è propizio all’emergere dell’uomo forte che li sbatte fuori dai profitti, che impone il controllo di Stato sui mercati.

Allora hanno anticipato i tempi: la democrazia fa schifo? Eccovi l’uomo forte, ve lo diamo noi: Monti, Papademos, Draghi, Goldman Sachs... Va bene abolire la democrazia, purchè siamo «noi» a farlo.

1) Quando si guarda la situazione debitoria italiana, ci si trova davanti a un insolubile dilemma: da una parte si devono criticare le misure di austerità, i tagli e rigori impostici dai creditori internazionali attraverso il loro governo (Monti), perchè è ovvio che tagli e rigori riducono i consumi, aggravano la recessione, stroncando la crescita e dunque finendo per aumentare il debito pubblico, e più insostentibile il suo servizio. D’altra parte, gran parte della spesa pubblica italiana (almeno i 30% dei 770 miliardi) è puro spreco, corruzione, parassitismo e clientelismo, che occorrerebbe effettivamente tagliare senza pietà. Non è certo un caso se in Francia un chilometro di ferrovia ad alta velocità costa quasi dieci volte meno che in Italia; al punto che non si costruiscono più infrastrutture necessarie, perchè il sistema delle tangenti le ha rese prima proibitive, ed oggi è arrivato alla paralisi. Al punto da rendere auspicabile che non si comincino grandi opere (vedi Olimpiadi di Roma), sapendo che la torma divoratrice dei «politici» aprirebbe un buco nero incolmabile di inutilità edificatorie, subito in rovina perchè i marpioni hanno risparmiato il cemento per abbondare in mazzette. In Paesi come la Spagna o la Gran Bretagna, i tagli alla spesa pubblica incidono sulla carne viva; da noi inciderebbero solo sul grasso malsano, sul colesterolo cattivo. Ma come ovvio, nemmeno il governo Monti taglia quel grasso. Il licenziamento dei 10 mila 500 forestali della Calabria, anzi la loro incriminazione (sono malavitosi assenteisti, inadempienti parassiti cronici che la Ndrangheta ha fatto assumere in Regione), farebbe risparmiare 160 milioni l’anno; da solo, questo provvedimento farebbe di più per la crescita che la «liberalizzazione» dei taxi. È solo un esempio fra mille, sarebbe possibile tagliare 200 miliardi di spesa pubblica senza incidere sul funzionamento dei pubblici uffici, anzi migliorandolo. Ma Monti ha scelto la via più facile. La solita: aggravare le tasse anzichè tagliare le spese parassitarie. Ma così non ci sarà alcun «risanamento», «snellimento, «liberalizzazione».

2) È stato Paul Krugman a denunciare nelle attuali austerità imposte agli europei la «cura» di Bruening e i suoi effetti politici: «It was the Brüning deflation, not the Weimar inflation, that brought you-know-who to power». È stata la deflazione di Bruening, non l’inflazione di Weimar, a portare al potere chi sapete. (Effedieffe)

Nessun commento:

Posta un commento