di Carlo Musilli

di Carlo Musilli

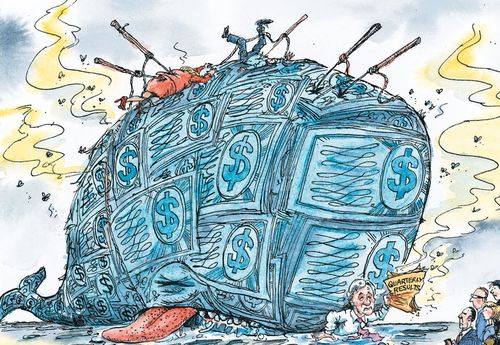

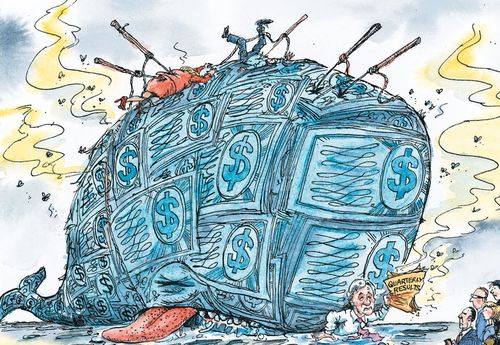

La "Balena di Londra" torna a galla e fa tremare ancora JP Morgan. Giovedì sera la Sottocommissione permanente per le indagini del Senato americano ha accusato la superbanca americana di aver continuato ad ingannare le autorità di vigilanza e gli investitori su un vecchio scandalo. Il caso - legato, tanto per cambiare, al mercato dei derivati - riguarda "The London Whale", ovvero Bruno Iksil, il broker inglese che l'anno scorso ha aperto una voragine nei conti dell'istituto con una serie di scommesse rischiosissime e fallimentari sui più famigerati titoli finanziari, i Cds.

Stando al rapporto della sottocommissione Usa - basato su oltre 50 interviste e sull'analisi di circa 90 mila documenti - JP Morgan avrebbe mentito sull'ammontare delle perdite legate al cetaceo britannico. Il buco potrebbe essere molto più pesante di quanto finora ammesso dalla Banca, che nel febbraio dell'anno scorso aveva quantificato il danno patrimoniale in 6,3 miliardi i dollari.

Insomma, per evitare catastrofi ancora peggiori sui mercati, sembra proprio che l'istituto abbia cercato di sminuire il più possibile la vicenda, al punto che l'amministratore delegato James Dimon ha smorzato gli allarmi parlando di una "tempesta in un bicchiere d'acqua".

Ma secondo il numero uno della sottocommissione, il senatore democratico Carl Levin, gli investigatori "hanno scoperto operazioni di trading, fondate sul rischio, che ignoravano i limiti posti all'assunzione dei rischi stessi, nascondevano le perdite, eludevano la supervisione e disinformavano il pubblico".

JP Morgan però non ci sta: "Anche se abbiamo più volte riconosciuto gli errori - scrivono dalla Banca -, i nostri alti dirigenti hanno agito in buona fede e non hanno mai avuto intenzione di ingannare nessuno".

Peccato che l'ex direttore finanziario di JP Morgan, Ina Drew, abbia fornito ai senatori americani la seguente testimonianza: "Le cose sono andate terribilmente male. Acquisti molto cospicui all'epoca non sono stati portati alla mia attenzione. Da quando me ne sono andata ho saputo di condotte riprovevoli da parte del team di Londra: ero e sono profondamente rattristita dal fatto che simili condotte abbiano deluso me e la Banca".

Già, perché il settore in cui operava la "Balena di Londra", il Chief Investment Office, era del tutto particolare. I controlli erano di gran lunga meno severi rispetto ad altri comparti, veniva usato un sistema di calcolo del rischio più blando e i manager rendevano conto direttamente al Ceo Dimon, senza passare da strutture intermedie.

Già, perché il settore in cui operava la "Balena di Londra", il Chief Investment Office, era del tutto particolare. I controlli erano di gran lunga meno severi rispetto ad altri comparti, veniva usato un sistema di calcolo del rischio più blando e i manager rendevano conto direttamente al Ceo Dimon, senza passare da strutture intermedie.

John McCain, senatore repubblicano ex candidato alla presidenza, sostiene che l'istituto abbia "ingannato gli investitori e i contribuenti americani", producendo perdite che rappresentano "un enorme fallimento non solo per JP Morgan, ma anche per il governo federale".

Nel mirino della sottocommissione è finito anche l'Office of the Comptroller of the Currency (Occ), ovvero l'ufficio di vigilanza del Dipartimento del Tesoro. Attraverso un portavoce, l'Occ ha ammesso che nei controlli ci sono state delle "carenze", ma al tempo stesso ha garantito che le autorità stanno prendendo "provvedimenti per migliorare il processo di controllo di tutti i grandi istituti finanziari sottoposti a vigilanza".

Meglio tardi che mai? Non ancora. Quando si parla di finanza - soprattutto americana o inglese - è sempre bene non lasciarsi trasportare dalla fiducia, né tantomeno dall'entusiasmo. L'ultima storiaccia sul conto di JP Morgan non racconta ancora verità giudiziarie, ma dimostra per l'ennesima volta che le vere metastasi dell'economia contemporanea godono ancora di ottima salute.

L'assenza di regole stringenti nel mercato dei derivati - dove si svolgono operazioni incomprensibili ai più - e la mancanza di controlli rigidi da parte delle autorità sono le radici più profonde della crisi finanziaria di cui ancora subiamo le conseguenze. Nessuno le ha mai estirpate. Il buon Dimon è uno dei più strenui oppositori a qualsiasi tipo di nuova regolamentazione per le banche e - secondo un passaggio del rapporto - almeno in un'occasione avrebbe esplicitamente chiesto ai suoi dipendenti di interrompere l’invio delle informazioni alle autorità che effettuano i controlli. Ecco perché, a intervalli regolari, vengono ancora a galla le solite "balene".

Stando al rapporto della sottocommissione Usa - basato su oltre 50 interviste e sull'analisi di circa 90 mila documenti - JP Morgan avrebbe mentito sull'ammontare delle perdite legate al cetaceo britannico. Il buco potrebbe essere molto più pesante di quanto finora ammesso dalla Banca, che nel febbraio dell'anno scorso aveva quantificato il danno patrimoniale in 6,3 miliardi i dollari.

Insomma, per evitare catastrofi ancora peggiori sui mercati, sembra proprio che l'istituto abbia cercato di sminuire il più possibile la vicenda, al punto che l'amministratore delegato James Dimon ha smorzato gli allarmi parlando di una "tempesta in un bicchiere d'acqua".

Ma secondo il numero uno della sottocommissione, il senatore democratico Carl Levin, gli investigatori "hanno scoperto operazioni di trading, fondate sul rischio, che ignoravano i limiti posti all'assunzione dei rischi stessi, nascondevano le perdite, eludevano la supervisione e disinformavano il pubblico".

JP Morgan però non ci sta: "Anche se abbiamo più volte riconosciuto gli errori - scrivono dalla Banca -, i nostri alti dirigenti hanno agito in buona fede e non hanno mai avuto intenzione di ingannare nessuno".

Peccato che l'ex direttore finanziario di JP Morgan, Ina Drew, abbia fornito ai senatori americani la seguente testimonianza: "Le cose sono andate terribilmente male. Acquisti molto cospicui all'epoca non sono stati portati alla mia attenzione. Da quando me ne sono andata ho saputo di condotte riprovevoli da parte del team di Londra: ero e sono profondamente rattristita dal fatto che simili condotte abbiano deluso me e la Banca".

Già, perché il settore in cui operava la "Balena di Londra", il Chief Investment Office, era del tutto particolare. I controlli erano di gran lunga meno severi rispetto ad altri comparti, veniva usato un sistema di calcolo del rischio più blando e i manager rendevano conto direttamente al Ceo Dimon, senza passare da strutture intermedie.

Già, perché il settore in cui operava la "Balena di Londra", il Chief Investment Office, era del tutto particolare. I controlli erano di gran lunga meno severi rispetto ad altri comparti, veniva usato un sistema di calcolo del rischio più blando e i manager rendevano conto direttamente al Ceo Dimon, senza passare da strutture intermedie.John McCain, senatore repubblicano ex candidato alla presidenza, sostiene che l'istituto abbia "ingannato gli investitori e i contribuenti americani", producendo perdite che rappresentano "un enorme fallimento non solo per JP Morgan, ma anche per il governo federale".

Nel mirino della sottocommissione è finito anche l'Office of the Comptroller of the Currency (Occ), ovvero l'ufficio di vigilanza del Dipartimento del Tesoro. Attraverso un portavoce, l'Occ ha ammesso che nei controlli ci sono state delle "carenze", ma al tempo stesso ha garantito che le autorità stanno prendendo "provvedimenti per migliorare il processo di controllo di tutti i grandi istituti finanziari sottoposti a vigilanza".

Meglio tardi che mai? Non ancora. Quando si parla di finanza - soprattutto americana o inglese - è sempre bene non lasciarsi trasportare dalla fiducia, né tantomeno dall'entusiasmo. L'ultima storiaccia sul conto di JP Morgan non racconta ancora verità giudiziarie, ma dimostra per l'ennesima volta che le vere metastasi dell'economia contemporanea godono ancora di ottima salute.

L'assenza di regole stringenti nel mercato dei derivati - dove si svolgono operazioni incomprensibili ai più - e la mancanza di controlli rigidi da parte delle autorità sono le radici più profonde della crisi finanziaria di cui ancora subiamo le conseguenze. Nessuno le ha mai estirpate. Il buon Dimon è uno dei più strenui oppositori a qualsiasi tipo di nuova regolamentazione per le banche e - secondo un passaggio del rapporto - almeno in un'occasione avrebbe esplicitamente chiesto ai suoi dipendenti di interrompere l’invio delle informazioni alle autorità che effettuano i controlli. Ecco perché, a intervalli regolari, vengono ancora a galla le solite "balene".

Nessun commento:

Posta un commento